上市公司觀察:

東昂科技IPO分析

在廈門市半導體與集成電路產業中,新近正加快進軍資本市場步伐的東昂科技引發關注。

就在2022年9月30日,東昂科技在深交所創業板IPO(首次公開募股)申請獲得受理。

東昂科技成立於2008年,主要從事專業移動照明工具的研發、生產和銷售,產品包括折疊燈、泛光燈、口袋燈、筆燈、長燈、頭燈等多個系列,涉及230余種型號,主要應用於專業維修、建筑施工、戶外作業以及應急防災等特殊場景。

根據招股書披露,東昂科技本次擬募資3.85億元,用於高端專業移動照明工具生產基地建設項目、研發中心建設項目及營銷網絡建設項目。

經過十多年發展,東昂科技已在LED移動照明行業做得有聲有色。不過,深處國內外復雜的競爭環境中,東昂科技的融資闖關之路並不平坦。

就在2022年12月28日,根據東昂科技回復深交所的問詢函顯示,受國際環境影響,2022 年公司營業收入同比略有下降,預計下降 9.41%-10.78%。

一個充分競爭的市場

東昂科技在招股書裡披露,數據顯示,2017年,中國LED專業移動照明市場規模為13.0億元,此后快速增長,2021年已達到17.1億元,年復合增長率為7.1%。

隨著中國在LED專業移動照明方面的技術與生產優勢進一步積累,全球產能在中國的集中度有望加大。2022年到2026年,市場規模預計將從17.9億元增長到23.5億元,年復合增長率為7.0%。

市場空間頗為廣闊,不少企業早已提前布局。

以國內市場為例,專業移動照明工具行業聚集了較多中小企業,行業集中度偏低,市場競爭較為激烈。據業內人士透露,目前市場上產品同質化嚴重,產品定位以中低端產品為主,價格成為企業間競爭的主要手段。

經過多年發展,部分企業已搶先登陸資本市場。據大照明網報道,大照明產業研究院統計數據顯示,主營業務為LED移動照明的上市企業已有4家,分別為海洋王、小崧股份、長方集團、久量股份。東昂科技若能順利闖關,那麼上市LED移動照明企業就將增加至5家。

不過,與同行競爭對手相比,東昂科技的業績規模尚有差距。

招股書披露,2022年上半年,東昂科技實現營業收入1.24億元。作為同行業可比公司,海洋王的營業收入為8億元,久量股份的營業收入為2.79億元。

與海洋王和久量股份不同的是,東昂科技的經營模式以ODM模式為主。ODM模式,也就是“貼牌”模式,是指公司負責產品的研發設計和加工生產,產品貼客戶指定的品牌后進行銷售。

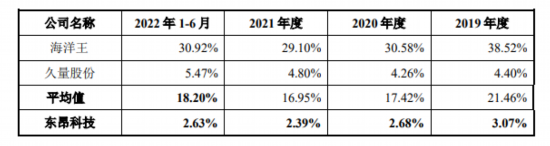

報告期內,東昂科技銷售費用率(公司的銷售費用與營業收入的比率)與同行業可比公司對比情況。來源:東昂科技招股書

在該模式下,由於終端銷售主要由客戶完成,東昂科技銷售人員僅為11人,由此導致公司銷售費用率總體低於可比公司。根據數據顯示,報告期內,同行業海洋王及久量股份兩家可比公司銷售費用率平均值分別為21.46%、17.42%、16.95%、18.20%,東昂科技的銷售費用率分別為3.07%、2.68%、2.39%、2.63%。

也是源於主營模式選擇“貼牌”,東昂科技在自有品牌方面還有發展空間。“公司目前尚未形成自有品牌銷售收入,與國際知名專業移動照明工具品牌相比,自有品牌的市場知名度存在差距。”東昂科技在招股書中稱。

在本次募投項目中,東昂科技也尚無加大自有品牌投入的打算。那麼,面對變化莫測的市場環境,這是否會影響公司的長遠收益?

東昂科技証券辦公室相關負責人表示:“公司募投項目的最核心目標是為了進一步提升和鞏固公司在產品設計和制造方面的能力,在全球專業移動工具品牌客戶群中樹立鮮明的品牌形象。在此基礎上,再進一步打造面向終端消費者的自有品牌。”

一位長期跟蹤LED行業的業內人士透露,ODM模式是行業一個較為普遍的經營模式,可以給企業帶來較快的經濟回報。對企業而言,需要對技術標准保持高要求,爭取通過技術突破等方式建立自有品牌,在產品的定價上才有優勢。

海外貢獻九成收入

東昂科技的市場主要在海外。

公開資料顯示,東昂科技的產品主要以出口銷售為主。報告期內,公司主營業務收入中外銷佔比分別為99.24%、99.31%、98.88%和93.92%。

公司主要客戶為實耐寶、百耐、伍爾特等歐美工具類企業。報告期內,東昂科技對前三大客戶銷售收入合計佔比分別為81.52%、81.41%、82.59%和78.71%,是公司收入的主要來源。

根據沙利文的市場研究報告,2021年歐洲、北美市場合計佔全球專業移動照明工具終端市場規模比例為71.99%﹔在專業移動照明工具領域,實耐寶在北美的市場份額排名第二,百耐和伍爾特在歐洲的市場份額分別排名第一、第二。

據業內人士透露,高依賴式的經營模式缺乏穩定性,一旦主要客戶對公司採購量下降,或者自身經營狀況惡化,將對合作公司的經營業績產生影響。

東昂科技在招股書中也專門提示“客戶集中度較高的風險”:未來,若主要客戶的生產經營出現不利因素、主要客戶與公司合作關系發生重大不利變化,或其減少對公司的採購訂單,則將對公司的經營業績產生不利影響。

那麼,公司是否會和主要客戶簽訂長期合同,保証訂單的連續性和持續性?東昂科技証券辦公室相關負責人表示,雙方均有簽署戰略合作協議,但沒有簽訂長期購買合同。雙方已合作多年,具有較強黏性。

深交所在問詢函中也提及“發行人業績增長的可持續性,發行人是否具有成長性 ”。

東昂科技回復稱,目前,公司與實耐寶、百耐、伍爾特等主要客戶的合作仍持續增長且不斷深入﹔新開拓Klein Tools、Flex 等行業知名企業客戶,並不斷豐富產品類別。因此,受短期影響因素干擾,2022年營業收入下滑未構成重大不利變化,公司未來業績具備可持續性及成長性。

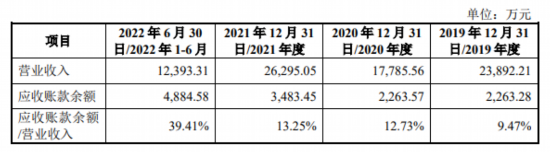

報告期內,東昂科技應收賬款余額與當期營業收入的匹配情況。來源:東昂科技招股書

另一方面,報告期內,東昂科技應收賬款增幅較大。招股書顯示,報告期內,東昂科技的應收賬款賬面價值分別為2263.28萬元、2263.57萬元、3483.45萬元和4884.58萬元,分別佔當期營業收入9.47%、12.73%、13.25%、39.41%。

值得關注的是,在報告期各期末,公司應收賬款余額前五名合計佔比分別為97.16%、91.10%、91.62%和91.12%,應收賬款集中度較高。

一邊是應收賬款在上漲,一邊是“囤貨”也在持續進行中。

報告期各期末,公司存貨賬面價值分別為1401.98萬元、1822.89萬元、3719.28萬元和3658.77萬元,佔流動資產的比例分別為8.72%、10.51%、19.28%和18.54%。

根據招股書顯示,公司存貨主要由原材料、庫存商品、發出商品和“在產品”構成。其中,採購的原材料種類較多,直接材料成本佔主營業務成本的比例分別為82.64%、76.64%、80.35%和80.56%,對毛利率的影響較大。

而持續“囤貨”的背后,有著東昂科技看好行業前景的考量。“公司產品利用較為先進的LED照明技術,可有效降低照明產品能耗,對節能減排具有現實意義。”東昂科技在招股書中提到,在“碳達峰、碳中和”,以及能源供給側結構性改革的背景下,具有較強節能環保效應的LED照明產品將迎來新的發展契機。

目前,中國作為全球最大的LED照明產品生產國,在LED專業移動照明方面,擁有全球最大的產能。除東昂科技外,一波又一波的LED照明企業謀求上市,意在擴大產能,以獲取更多照明市場“蛋糕”。

據大照明產業研究院不完全統計,僅2022年9月1日至10月20日,就有12家LED照明企業正在努力沖刺IPO。

但進入資本市場之路並不平坦,闖關者有喜也有憂。民爆光電、藍箭電子等已成功過會,美智光電、銀河股份、谷麥光電等則先后宣布終止IPO審核進程。就在東昂科技IPO獲受理的當天,創維電器也終止了審核進程。

在這條IPO“賽道”上,東昂科技能否順利闖關,人民網將持續關注。

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量